I– Información para la aplicación de las normas sobre corrección monetaria, contenidas en el artículo 41 de la Ley sobre Impuesto a la Renta (LIR), respecto de ejercicios o períodos finalizados al 31.12.2022

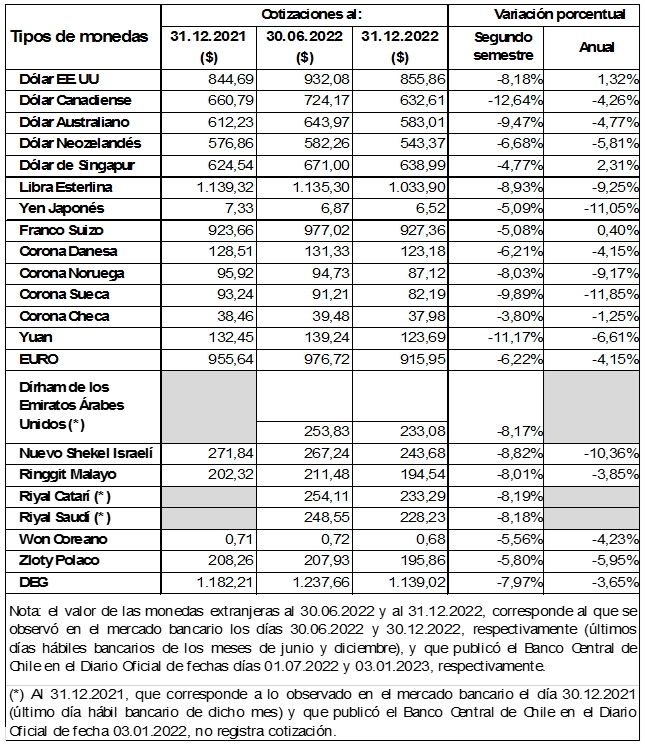

1.- Cotizaciones de monedas extranjeras y su variación porcentual

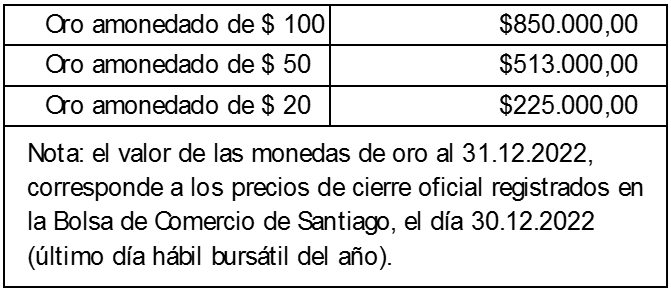

2.- Cotizaciones de monedas nacionales de oro al 31.12.2022

3.- Costo de reposición de mercaderías nacionales al 31.12.2022

a) Si existen adquisiciones en el segundo semestre del año 2022 de bienes de su mismo género, calidad o características, el costo de reposición tributario será el precio más alto convenido para dichos bienes durante el año

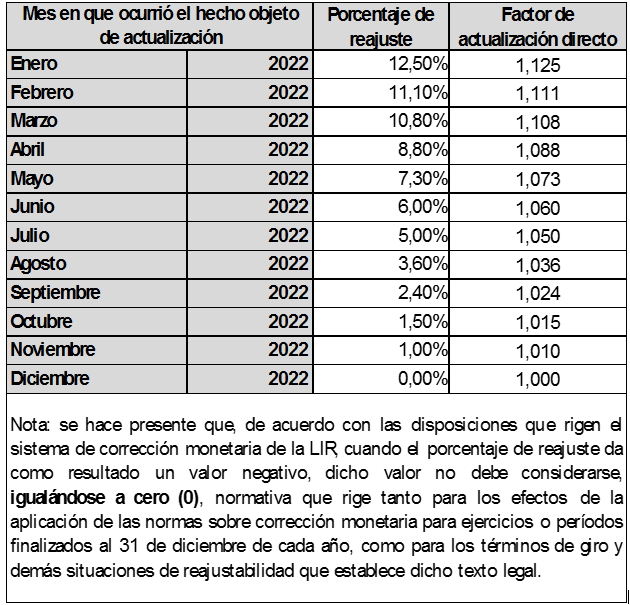

b) Si solo existen adquisiciones en el primer semestre del año 2022 de bienes de su mismo género, calidad o características, el costo de reposición tributario será el precio más alto convenido para dichos bienes en el señalado semestre, reajustado en un 6,0 %.

c) Si no existen adquisiciones en el año 2022 de bienes de su mismo género, calidad o características, el costo de reposición tributario será su valor de libros al término del ejercicio anterior, reajustado en un 13,3%.

4.- Costo de reposición de mercaderías adquiridas en el extranjero al 31.12.2022

a) El costo de reposición tributario de aquellos bienes adquiridos en el extranjero, respecto de los cuales solo exista internación de los de su mismo género, calidad y características durante el segundo semestre del año 2022, será equivalente al valor de la última importación.

b) El costo de reposición tributario de aquellos bienes adquiridos en el extranjero, respecto de los cuales solo exista internación de los de su mismo género, calidad y características durante el primer semestre del año 2022, será equivalente al valor de la última importación, reajustado en la variación porcentual semestral de la moneda extranjera que se trate, según cuadro contenido en el Nº 1 anterior.

c) El costo de reposición tributario de aquellos bienes adquiridos en el extranjero, respecto de los cuales no exista importación para los de su mismo género, calidad o características durante el año 2022, será equivalente al valor de libros existente al término del año anterior reajustado en la variación porcentual anual de la moneda extranjera que se trate, según cuadro contenido en el Nº 1 anterior.

5.- Reajuste del capital propio inicial

Para ejercicios iniciados el 01.01.2022 y finalizados el 31.12.2022, el capital propio inicial debe reajustarse en un 13,3%.

6.- Porcentajes y factores de actualización directos

II- Reajuste de los saldos de los registros empresariales, del registro FUR (Fondo de utilidades reinvertidas) y de los excesos de retiros no imputados, todos existentes al 31.12.2021

Los saldos de los registros empresariales, del registro FUR y de los excesos de retiros no imputados, todos existentes al 31.12.2021, de acuerdo con lo dispuesto en el artículo 14 de la LIR y en los artículos décimo sexto transitorio y el décimo séptimo transitorio de la Ley N° 21.210, deben reajustarse en el año comercial 2022 en un 13,3%.

Cabe hacer presente que los contribuyentes acogidos al régimen del artículo 14, letra D), N° 3, de la LIR, no deben reajustar sus registros empresariales, por cuanto no se encuentran sujetos al sistema corrección monetaria.

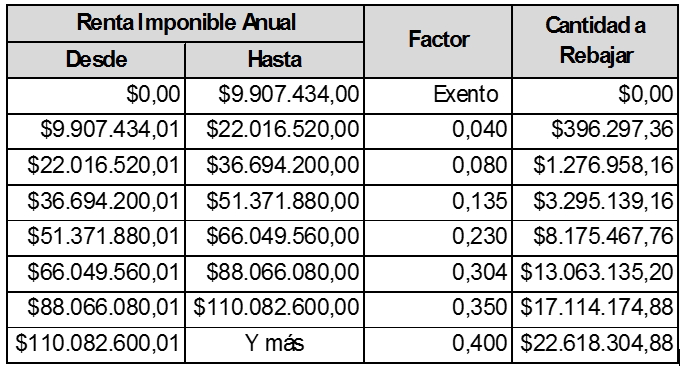

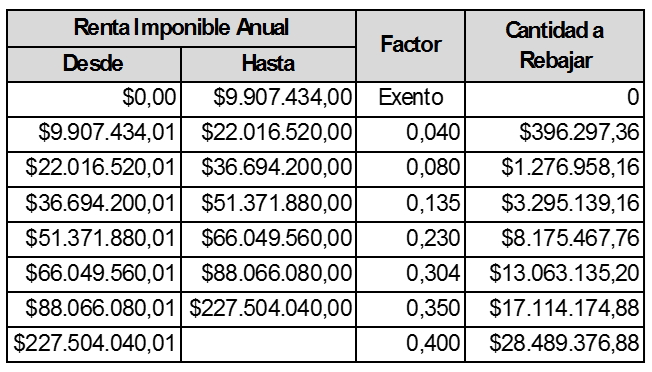

III- Tabla de cálculo del impuesto global complementario año tributario 2023, establecida en el artículo 52 de la LIR (Unidad Tributaria Anual a diciembre de 2022: $733.884)

IV- Tabla de cálculo del impuesto global complementario año tributario 2023, establecida en la letra b) del artículo 52 bis de la LIR, para el Presidente de la República, ministros de Estado, subsecretarios, senadores y diputados (Unidad Tributaria Anual a diciembre de 2022: $733.884)